财联社9月30日讯(记者 邹俊涛)随着A股市场行情持续高涨,银行股摆脱集体“破净”在望,补资本窗口有望打开。 同花顺数据显示,截止今日下午收盘,招商银行的市净率(PB)已回升至0.988倍,盘...

手机扫码免费下载

纠错留言#A股大涨带动银行板块估值回升,摆脱集体“破净”窘境仅一步之隔,补资本窗口望随后打开简介

财联社9月30日讯(记者 邹俊涛)随着A股市场行情持续高涨,银行股摆脱集体“破净”在望,补资本窗口有望打开。

同花顺数据显示,截止今日下午收盘,招商银行的市净率(PB)已回升至0.988倍,盘中多次几乎要突破“1”,终结“破净”局面。此外,成都银行、宁波银行、常熟银行、杭州银行等多家上市银行市盈率也都回升到了0.8倍以上。

业内人士与财联社记者交流指出,按照目前市场行情走势,部分银行股节后摆脱“破净”应是大概率事件。

在业内看来,银行股摆脱“破净”具有重要意义。光大银行金融市场部宏观研究周茂华接受财联社记者采访表示,银行股摆脱破净,反映了投资者对银行发展信心增强;同时,银行板块获得资金认可,有助于银行补充资本实力,优化资本结构,提升风险抵御能力。

此外,财联社记者注意到,受“破净”影响,银行通过定增、发行可转债等补充资本渠道受到限制。对此,有券商银行分析师向记者表示,银行摆脱“破净”后将有助于提供更多外部融资渠道。

银行股摆脱集体“破净”在望

9月30日,沪深两市成交超2.59万亿元,创出历史成交金额天量。A股银行板块随着大盘行情走高也再次迎来全线上涨。同花顺数据显示,截止今日下午收盘,银行指数涨幅达5.94%,再次刷新自2023年5月以来最大单日涨幅新高。

随着估值持续回升,上市银行市净率也“水涨船高”。财联社记者注意到,今日盘中,招商银行股价一度大涨6.65%,市净率回升至接近“1”。截止收盘,招商银行股价增幅回落至5.56%,市净率也回落至0.988倍。与此同时,成都银行、宁波银行的市净率也已回升至0.881和0.875倍。

过往数据显示,A股42家上市银行公司中有39家长期“破净”,占全行业比例达92.9%。东方财富Choice数据显示,截止2022年年底,仅有宁波银行、招商银行、成都银行3家银行市净率尚并未破净。但到了2023年,A股42家银行股就已全部“破净”。

从当前数据来看,此前最后“破净”的招商银行、成都银行、宁波银行3家银行有望在此轮估值回升中率先摆脱“破净”。其中,招商银行有望在节后很快实现。

不过,财联社记者注意到,当前上市银行市净率整体有所回升但内部分化仍然较大。截止目前,42家上市银行股中PB值在0.5倍以下的仍有10家左右;其中,民生银行、贵阳银行的市净率在0.4倍以下。

业内指出银行补资本窗口有望打开

在业内看来,银行股摆脱“破净”局面不仅大大提升投资者信心,也将有助于为银行后续补充资本打开新的窗口。

据了解,去年8月和11月,证监会和沪深两大交易所先后发布优化再融资具体措施。相关规定适当收紧上市公司再融资,严格限制破发、破净、不满足十八个月融资间隔的连续亏损企业向不特定对象发行证券以及以竞价方式向特定对象发行证券实施再融资,对上市公司前次募集资金使用、财务性投资提出更加严格的要求。

招联首席研究员董希淼此前接受媒体采访表示,A股上市银行长期“破净”对其融资有诸多影响:一是影响定增,按相关规定,国有企业定增每股价格不能低于每股净资产,目前很多银行也据此执行定增,而上市银行“破净”状态下,若按市价定增则面临诸多阻力。二是影响配股及可转债发行。

中央财经大学证券期货研究所研究员、内蒙古银行研究发展部总经理杨海平接受媒体采访指出,上市银行股价持续处于低位,增加了其再融资难度,症结在于定增或配股价格的确定以及可转债转股价格的确定,很难保证既通过上市银行的决策程序,又对投资者保持吸引力。

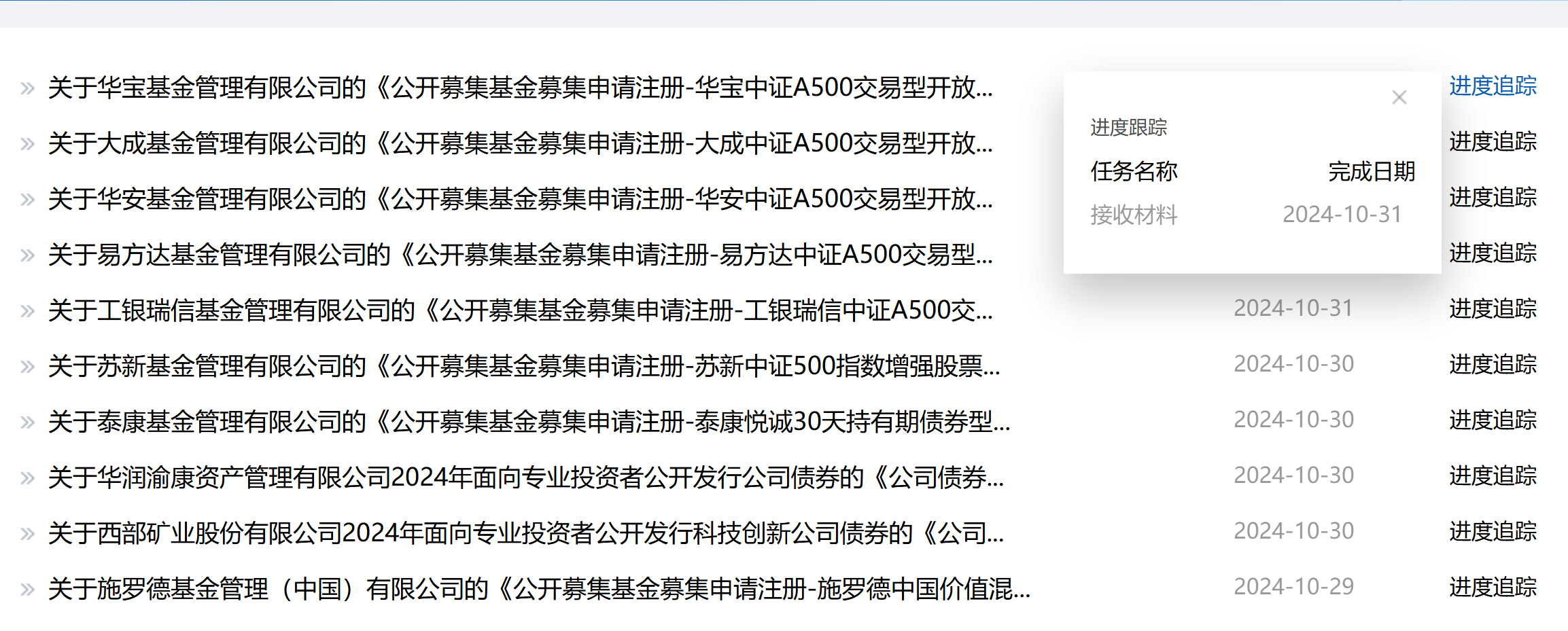

从市面上来看,“破净”上市银行发行可转债融资被监管拒绝存在现实案例。财联社记者注意到,本月中旬,瑞丰银行再次申报转债发行方案,拟发行不超过50亿元可转债。而此前,瑞丰银行已先后于2023年3月、4月、5月和9月,以及2024年4月份,多次在上交所披露发行可转债的募集说明书等相关文件。对于此次申请最终能否通过上交所审核,并获得中国证监会同意注册的决定,瑞丰银行直言“尚存在不确定性”。

“若银行能够摆脱‘破净’,按照现行有关规定,肯定有利于后续通过外部融资来补充资本”。业内人士指出。

评论列表 (0)